우수한 변호사들로 최상의 법률서비스를 제공하는 대한민국 로펌입니다.

언론매체정보

언론매체정보

본문

금융당국의 삼성바이오로직스(삼성바이오) ‘고의 분식회계’ 결정은 이재용 삼성전자 부회장의 승계 가도에 커다란 걸림돌이다. 이 부회장의 경영권 승계에 결정적 역할을 한 ‘2015년 삼성물산-제일모직 합병’으로 불똥이 옮겨가고 있다. 삼성 내부에서도 이번 사건을 ‘박근혜·최순실 국정농단 사태’ 이후 가장 큰 위기로 인식하는 분위기다.

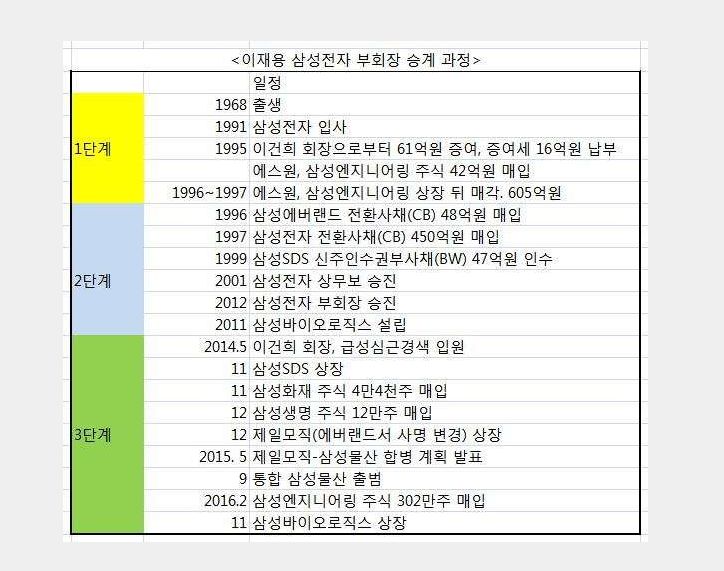

이 부회장의 경영권 승계 과정은 크게 3단계다. △종잣돈 마련 △주요 계열사 지분 헐값 매입 △상장·합병 등을 통한 지분 확대 등이다. 1·2단계는 20여년간 정교하게 마무리됐지만, 마지막 3단계는 급박하게 진행됐다. 2014년 5월 이건희 삼성전자 회장이 급성심근경색으로 쓰러졌던 탓이다. 이 회장 사망 이후 삼성그룹 지배 지분을 넘겨받을 경우 상속세는 수조원에 이른다.

2014년 말 이 부회장이 9% 지분을 보유한 삼성에스디에스(SDS)가 상장된다. 삼성은 오랜 기간 반복적으로 삼성에스디에스 상장 계획이 없다고 명시적으로 밝혀왔었다. 이 부회장이 1996년 전환사채를 헐값에 사들여 종잣돈을 크게 부풀린 삼성에버랜드는 2014년 6월 제일모직으로 이름을 바꿨다. 앞서 패션 브랜드로 유명한 기존 제일모직은 2013년 말 패션 부문은 삼성에버랜드로, 2014년 7월 나머지 부문은 삼성에스디아이(SDI)로 나뉘어 인수됐다.

이 부회장은 2014년 삼성에스디에스 상장과 삼성에버랜드와 제일모직 일부 합병 상장으로 시가 6조원이 넘는 지분을 손에 넣었다. 두 회사 지분 획득에 들인 종잣돈은 1990년대 후반 100억원이 채 되지 않았다. 이 부회장은 2014년 말 삼성그룹 지배구조에서 핵심 역할을 하는 금융계열사 삼성생명과 삼성화재 지분을 200억원어치가량 사들였다.

2015년 5월 제일모직(구 삼성에버랜드)에 삼성물산을 합치는 작업이 이뤄진다. 이 부회장이 지분 23.2%를 보유한 제일모직 가치는 높이고, 지분이 없는 삼성물산 가치는 떨어뜨리는 게 이 부회장에게 유리했다. 결국 삼성에버랜드가 제일모직 일부를 흡수하며 제일모직으로 이름을 바꾸고 이어 삼성물산과 합쳐서 다시 통합 삼성물산으로 거듭나는 희대의 변신술을 거치며 이 부회장이 삼성물산 지분을 확보함으로써 그룹 지배력을 강화하는 시나리오가 현실화했다.

제일모직 가치를 크게 높이는 데 삼성바이오가 이용됐다. 삼성그룹은 2010년 5대 신수종사업의 하나로 ‘바이오·제약’ 사업을 선정해, 2011년 의약품을 위탁 생산하는 삼성바이오로직스를 세우고 이듬해 바이오 복제약을 개발하는 삼성바이오에피스를 설립했다. 이 부회장이 최대주주인 삼성에버랜드(이후 제일모직으로 사명 변경된 뒤 현재 삼성물산으로 통합)가 삼성바이오의 최대주주가 됐고, 삼성전자가 2대 주주가 됐다. ‘이건희의 반도체’에 버금가는 ‘이재용의 바이오’를 만들기 위한 판이 준비된 것이다.

2015년 5월 합병 계획을 발표한 삼성은 두달 만인 7월1일 그동안 공개하지 않던 인천 송도의 삼성바이오 사업장을 증권 분석가들에게 공개하고, 하루 앞선 6월30일 기업설명회를 여는 등 몸집 부풀리기에 안간힘을 썼다. 삼성과 밀접한 관계인 증권사 분석가들이 써낸 리포트는 합병 과정에서 회계법인이 삼성의 바이오 사업을 평가하는 데 참고자료로 활용됐다. 회계법인의 평가보고서는 삼성물산 단일 주주로는 최대주주(11.2%)였던 국민연금이 합병에 찬성표를 던진 중요한 근거가 됐다. 문제는 더 있다. 삼성바이오 가치를 부풀리는 과정에서 삼성바이오 합작사인 미국 제약사 바이오젠이 보유한 ‘콜옵션’(기한 내 주식매수권)을 뺀 것이다. 바이오젠이 콜옵션을 행사하면, 2018 년까지 삼성바이오에피스 지분 41%를 추가로 획득할 수 있었다. 회계 원칙상 콜옵션은 부채로 처리해야 하지만 삼성바이오는 합병 때까지 회계상 부채로 반영하지 않았다. 금융감독원은 “삼성이 (삼성바이오 최대주주인) 제일모직의 주식가치를 과대평가하기 위해 고의로 콜옵션을 회계에 반영하지 않은 것”으로 보고 있다.

이 선택은 치명적인 부메랑이 됐다. 합병이 통과된 9월, 통합 삼성물산은 장부를 합치는 과정에서 주가 유지를 위해 바이오 사업(삼성바이오로직스+삼성바이오에피스) 가치를 6조9000억원으로 평가했는데, 덩달아 바이오젠이 보유한 콜옵션(부채)의 가치까지 1조8000억원으로 커졌다. 이 경우 삼성바이오는 완전 자본잠식 상태에 빠지게 된다. 자본잠식이 되면 주식 상장은 물론 금융기관 대출 등도 제한되므로, 삼성은 자본잠식을 막아야만 했다.

당시 삼성바이오가 삼성 미래전략실에 보고한 문건을 보면, 자본잠식을 막을 세가지 방안(①콜옵션 계약 수정 ②삼성바이오에피스를 관계회사로 변경 ③콜옵션 가치 감축)을 고민하다, 두번째 방안을 선택한다. 삼성바이오에피스를 관계회사로 바꿔 삼성바이오 회계상 대규모 이익이 생기도록 한 것이다. 이런 회계 변경을 하려면 회사에 대한 지배력 상실 등 특별한 계기가 필요하지만, 삼성바이오는 “삼성바이오에피스가 개발한 제품이 판매허가를 받기 시작하면서 기업가치가 높아졌다”고 주장했다. 금융당국은 이를 “4조5600억원의 고의 분식회계”로 판단했다.

삼성물산 가치는 낮춰졌다. ‘래미안’ 아파트 브랜드를 보유한 삼성물산은 합병이 추진되던 2015년 아파트 공급을 크게 줄였고, 합병 직전 국외 대형 발전소 수주 사실을 숨겼다가 합병 이후 공개했다. 삼성물산은 국외 건설사업 일부를 삼성엔지니어링에 넘기기까지 했다. 심지어 삼성물산이 아파트 브랜드 1위인 래미안을 매각한다는 소문도 널리 돌았다. 모두 삼성물산 회사 가치를 낮추는 행위들로, 배임 혐의를 받을 수 있다. 결국 2015년 상반기 대형 건설사 주가가 20~30% 오를 때, 삼성물산은 10% 가까이 하락했다. 결국 제일모직은 자신보다 자산이 3배나 많은 삼성물산보다 3배 더 높은 가치를 받아 합병됐다. 이 부회장은 삼성그룹 지주사 역할을 하는 통합 삼성물산 지분을 17.23% 보유한 단일 최대주주가 됐다.

이 부회장은 1991년 삼성전자에 입사해 2012년 삼성전자 부회장이 됐다. 당시 그가 보유한 삼성전자 지분은 0.6%에 불과했다. 이런 상황에서 2014년 이건희 회장이 쓰러지자 이 부회장의 삼성전자에 대한 안정적 지배력 확보가 발등의 불이 됐다. 이 부회장이 23.2%를 보유한 제일모직 가치를 최대한 높여, 지분이 전혀 없는 삼성물산과 합병하면, 이 부회장이 삼성물산을 장악하면서 동시에 삼성전자 지배력도 강화할 수 있다. 합병 전 삼성물산은 삼성전자 지분 4.1%를 갖고 있었다. 이 부회장은 국민연금 등 박근혜 정부의 협조를 끌어내, 지주회사 격인 삼성물산을 통해 그룹의 쌍두마차인 삼성전자와 삼성생명을 지배하게 됐다.

이 과정에서 이 부회장이 잃은 것은 더욱 크다. 부정한 방법으로 승계받았다는 꼬리표다. 그는 1996년 부친으로부터 증여받은 61억원을 종잣돈 삼아, 1996년 에버랜드 전환사채(CB) 48억원어치와 1999년 삼성에스디에스 신주인수권부사채(BW) 47억원어치 등을 사들였다. 당시 확보한 에버랜드 전환사채는 제일모직을 거쳐 현재 3조2000억원이 넘는 삼성물산 주식이 됐다. 삼성에스디에스 주식 가치도 현재 1조3000억원에 이른다. 그룹 내 핵심 계열사의 지분을 전환사채 등을 통해 편법으로 확보한 것이다. 이 부회장이 보유한 삼성그룹 지분은 현재 6조3000억원에 이른다. 단순 계산하면, 종잣돈이 20여년 동안 1000배로 불어난 셈이다.

기사출처 : 최현준 기자

이 부회장의 경영권 승계 과정은 크게 3단계다. △종잣돈 마련 △주요 계열사 지분 헐값 매입 △상장·합병 등을 통한 지분 확대 등이다. 1·2단계는 20여년간 정교하게 마무리됐지만, 마지막 3단계는 급박하게 진행됐다. 2014년 5월 이건희 삼성전자 회장이 급성심근경색으로 쓰러졌던 탓이다. 이 회장 사망 이후 삼성그룹 지배 지분을 넘겨받을 경우 상속세는 수조원에 이른다.

2014년 말 이 부회장이 9% 지분을 보유한 삼성에스디에스(SDS)가 상장된다. 삼성은 오랜 기간 반복적으로 삼성에스디에스 상장 계획이 없다고 명시적으로 밝혀왔었다. 이 부회장이 1996년 전환사채를 헐값에 사들여 종잣돈을 크게 부풀린 삼성에버랜드는 2014년 6월 제일모직으로 이름을 바꿨다. 앞서 패션 브랜드로 유명한 기존 제일모직은 2013년 말 패션 부문은 삼성에버랜드로, 2014년 7월 나머지 부문은 삼성에스디아이(SDI)로 나뉘어 인수됐다.

이 부회장은 2014년 삼성에스디에스 상장과 삼성에버랜드와 제일모직 일부 합병 상장으로 시가 6조원이 넘는 지분을 손에 넣었다. 두 회사 지분 획득에 들인 종잣돈은 1990년대 후반 100억원이 채 되지 않았다. 이 부회장은 2014년 말 삼성그룹 지배구조에서 핵심 역할을 하는 금융계열사 삼성생명과 삼성화재 지분을 200억원어치가량 사들였다.

2015년 5월 제일모직(구 삼성에버랜드)에 삼성물산을 합치는 작업이 이뤄진다. 이 부회장이 지분 23.2%를 보유한 제일모직 가치는 높이고, 지분이 없는 삼성물산 가치는 떨어뜨리는 게 이 부회장에게 유리했다. 결국 삼성에버랜드가 제일모직 일부를 흡수하며 제일모직으로 이름을 바꾸고 이어 삼성물산과 합쳐서 다시 통합 삼성물산으로 거듭나는 희대의 변신술을 거치며 이 부회장이 삼성물산 지분을 확보함으로써 그룹 지배력을 강화하는 시나리오가 현실화했다.

제일모직 가치를 크게 높이는 데 삼성바이오가 이용됐다. 삼성그룹은 2010년 5대 신수종사업의 하나로 ‘바이오·제약’ 사업을 선정해, 2011년 의약품을 위탁 생산하는 삼성바이오로직스를 세우고 이듬해 바이오 복제약을 개발하는 삼성바이오에피스를 설립했다. 이 부회장이 최대주주인 삼성에버랜드(이후 제일모직으로 사명 변경된 뒤 현재 삼성물산으로 통합)가 삼성바이오의 최대주주가 됐고, 삼성전자가 2대 주주가 됐다. ‘이건희의 반도체’에 버금가는 ‘이재용의 바이오’를 만들기 위한 판이 준비된 것이다.

2015년 5월 합병 계획을 발표한 삼성은 두달 만인 7월1일 그동안 공개하지 않던 인천 송도의 삼성바이오 사업장을 증권 분석가들에게 공개하고, 하루 앞선 6월30일 기업설명회를 여는 등 몸집 부풀리기에 안간힘을 썼다. 삼성과 밀접한 관계인 증권사 분석가들이 써낸 리포트는 합병 과정에서 회계법인이 삼성의 바이오 사업을 평가하는 데 참고자료로 활용됐다. 회계법인의 평가보고서는 삼성물산 단일 주주로는 최대주주(11.2%)였던 국민연금이 합병에 찬성표를 던진 중요한 근거가 됐다. 문제는 더 있다. 삼성바이오 가치를 부풀리는 과정에서 삼성바이오 합작사인 미국 제약사 바이오젠이 보유한 ‘콜옵션’(기한 내 주식매수권)을 뺀 것이다. 바이오젠이 콜옵션을 행사하면, 2018 년까지 삼성바이오에피스 지분 41%를 추가로 획득할 수 있었다. 회계 원칙상 콜옵션은 부채로 처리해야 하지만 삼성바이오는 합병 때까지 회계상 부채로 반영하지 않았다. 금융감독원은 “삼성이 (삼성바이오 최대주주인) 제일모직의 주식가치를 과대평가하기 위해 고의로 콜옵션을 회계에 반영하지 않은 것”으로 보고 있다.

이 선택은 치명적인 부메랑이 됐다. 합병이 통과된 9월, 통합 삼성물산은 장부를 합치는 과정에서 주가 유지를 위해 바이오 사업(삼성바이오로직스+삼성바이오에피스) 가치를 6조9000억원으로 평가했는데, 덩달아 바이오젠이 보유한 콜옵션(부채)의 가치까지 1조8000억원으로 커졌다. 이 경우 삼성바이오는 완전 자본잠식 상태에 빠지게 된다. 자본잠식이 되면 주식 상장은 물론 금융기관 대출 등도 제한되므로, 삼성은 자본잠식을 막아야만 했다.

당시 삼성바이오가 삼성 미래전략실에 보고한 문건을 보면, 자본잠식을 막을 세가지 방안(①콜옵션 계약 수정 ②삼성바이오에피스를 관계회사로 변경 ③콜옵션 가치 감축)을 고민하다, 두번째 방안을 선택한다. 삼성바이오에피스를 관계회사로 바꿔 삼성바이오 회계상 대규모 이익이 생기도록 한 것이다. 이런 회계 변경을 하려면 회사에 대한 지배력 상실 등 특별한 계기가 필요하지만, 삼성바이오는 “삼성바이오에피스가 개발한 제품이 판매허가를 받기 시작하면서 기업가치가 높아졌다”고 주장했다. 금융당국은 이를 “4조5600억원의 고의 분식회계”로 판단했다.

삼성물산 가치는 낮춰졌다. ‘래미안’ 아파트 브랜드를 보유한 삼성물산은 합병이 추진되던 2015년 아파트 공급을 크게 줄였고, 합병 직전 국외 대형 발전소 수주 사실을 숨겼다가 합병 이후 공개했다. 삼성물산은 국외 건설사업 일부를 삼성엔지니어링에 넘기기까지 했다. 심지어 삼성물산이 아파트 브랜드 1위인 래미안을 매각한다는 소문도 널리 돌았다. 모두 삼성물산 회사 가치를 낮추는 행위들로, 배임 혐의를 받을 수 있다. 결국 2015년 상반기 대형 건설사 주가가 20~30% 오를 때, 삼성물산은 10% 가까이 하락했다. 결국 제일모직은 자신보다 자산이 3배나 많은 삼성물산보다 3배 더 높은 가치를 받아 합병됐다. 이 부회장은 삼성그룹 지주사 역할을 하는 통합 삼성물산 지분을 17.23% 보유한 단일 최대주주가 됐다.

이 부회장은 1991년 삼성전자에 입사해 2012년 삼성전자 부회장이 됐다. 당시 그가 보유한 삼성전자 지분은 0.6%에 불과했다. 이런 상황에서 2014년 이건희 회장이 쓰러지자 이 부회장의 삼성전자에 대한 안정적 지배력 확보가 발등의 불이 됐다. 이 부회장이 23.2%를 보유한 제일모직 가치를 최대한 높여, 지분이 전혀 없는 삼성물산과 합병하면, 이 부회장이 삼성물산을 장악하면서 동시에 삼성전자 지배력도 강화할 수 있다. 합병 전 삼성물산은 삼성전자 지분 4.1%를 갖고 있었다. 이 부회장은 국민연금 등 박근혜 정부의 협조를 끌어내, 지주회사 격인 삼성물산을 통해 그룹의 쌍두마차인 삼성전자와 삼성생명을 지배하게 됐다.

이 과정에서 이 부회장이 잃은 것은 더욱 크다. 부정한 방법으로 승계받았다는 꼬리표다. 그는 1996년 부친으로부터 증여받은 61억원을 종잣돈 삼아, 1996년 에버랜드 전환사채(CB) 48억원어치와 1999년 삼성에스디에스 신주인수권부사채(BW) 47억원어치 등을 사들였다. 당시 확보한 에버랜드 전환사채는 제일모직을 거쳐 현재 3조2000억원이 넘는 삼성물산 주식이 됐다. 삼성에스디에스 주식 가치도 현재 1조3000억원에 이른다. 그룹 내 핵심 계열사의 지분을 전환사채 등을 통해 편법으로 확보한 것이다. 이 부회장이 보유한 삼성그룹 지분은 현재 6조3000억원에 이른다. 단순 계산하면, 종잣돈이 20여년 동안 1000배로 불어난 셈이다.

기사출처 : 최현준 기자